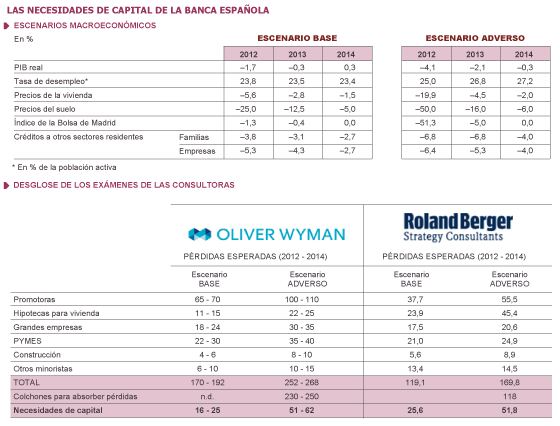

La banca española necesita de 51.000 a 62.000 millones de capital para estar preparada para hacer frente con solvencia a un agravamiento de la crisis. Ese es el dictamen de los informes elaborados por las consultoras Oliver Wyman y Roland Berger por encargo del Banco de España y del Ministerio de Economía, según han revelado el secretario de Estado de Economía, Fernando Jiménez Latorre, y el subgobernador del Banco de España, Fernando Restoy, en una comparecencia iniciada a las 17.30 horas. Esa cifra sirve como referencia para la solicitud formal del rescate europeo.

Se han presentado dos estimaciones. En el informe de Oliver Wyman, como un rango, que va de 51.000 a 62.000 millones de euros en el caso más adverso. En el informe de Roland Berger, de 51.800 millones. En todo caso, no toda esa cifra será necesariamente de capital público, ya que algunas de las entidades pueden lograr el capital de fuentes privadas, lo que aminoraría la cifra a financiar con dinero público. Economía señala además que "estas cifras son conservadoras, debido a que no tienen en consideración efectos mitigantes como las acciones futuras que puedan adoptar los bancos o los elementos fiscales".

La mayoría de las necesidades, con todo, está concentrada en las entidades nacionalizadas o en vías de estarlo (Bankia, CatalunyaCaixa, Novacaixagalicia y Banco de Valencia), que tendrán que recurrir al dinero europeo y que representan en torno a dos tercios del total de las necesidades, esto es, de 34.000 a 41.000 millones. El Fondo de Reestructuración Ordenada Bancaria (FROB) ha anunciado hoy que se suspenden las subastas en marcha de CatalunyaCaixa y Banco de Valencia, como se esperaba.

Jiménez Latorre ha indicado que se maneja la posibilidad de crear un banco malo para proceder al saneamiento, ya que han detectado, en los contactos con las autoridades europeas, que esta es una solución que les gusta, si bien no hay una decisión tomada al respecto. Jiménez Latorre no cree que haya liquidación de entidades porque esa sería la solución más cara.

En un escenario base, si no se agravase demasiado la crisis sino que se cumpliesen las previsiones económicas actuales, las necesidades de capital son de 16.000 a 25.000 millones, según el cálculo de Oliver Wyman. Roland Berger calcula que las necesidades serían de 25.600 millones. Bankia ha solicitado ya por sí sola 19.000 millones, aunque esa cifra esta prevista para cubrir no solo las pérdidas de la cartera crediticia sino también la puesta a valor de mercado de las participadas y el saneamiento de los créditos fiscales y es la que debe permitir a la entidad estar preparada para el escenario más adverso.

Es curioso que ese escenario base o previsible admitido por Economía, contempla una caída del PIB del 0,3% en 2013, frente a la previsión de crecimiento en ese año que hasta ahora manejaba el Gobierno.

Los informes de los expertos independientes son los que requiere la Unión Europea para que un país pueda solicitar un rescate con fondos europeos para sanear su sector financiero, tal y como el Gobierno español anunció que haría a sus socios del euro el pasado 9 de junio. La solicitud formal del rescate estaba pendientes de las cifras publicadas hoy, y el ministro de Economía, Luis de Guindos, ha dicho hoy que se formalizará en los próximos días. El Gobierno español cifró inicialmente la ayuda a pedir en un máximo de 100.000 millones de euros, lo que deja un colchón con respecto a la estimación de las consultoras.

Las entidades analizadas son 14, que representan cerca del 90% de los activos de la banca en España. En los exámenes se han analizado los balances de Banco Santander, BBVA, Caixabank (incluida Banca Cívica), BFA-Bankia, Catalunya Caixa, Novacaixagalicia, Banco Sabadell, Banco Popular, Unicaja (que incluye Caja Duero España), Kutxa Bank, Banco Mare Nostrum (BMN), Ibercaja-Caja3-Liberbank, Bankinter y Banco de Valencia. Pero el examen de hoy lo que da es una cifra agregada, y no cifras individualizadas. En todo caso, las tres grandes entidades (Santander, BBVA y Caixabank), no necesitarán más capital ni siquiera en el escenario más adverso, según ha explicado Jiménez Latorre.

La evaluación de las necesidades de capital se hace en dos etapas, de las que hoy se ha cerrado la primera, que consiste en un análisis de la resistencia de las entidades a un fuerte deterioro adicional de la coyuntura económica, lo que se conoce como pruebas de resistencia o test de estrés. La segunda etapa se centrará en los sistemas internos de las entidades para clasificar, provisionar y medir los riesgos de sus carteras. Ambos ejercicios están interrelacionados y se llevan a cabo bajo la coordinación del Banco de España.

El final del primer examen a la banca

Las consultoras Oliver Wyman y Roland Berger han realizado el primer examen con el encargo de identificar las necesidades de capital que experimentaría el sistema frente a dos tipos de escenarios: un escenario base, reflejo de la situación que sería a fecha de hoy más probable; y un escenario estresado donde se asume una coyuntura económica y una caída en los precios de los activos inmobiliarios significativamente peores, "con objeto de calibrar la resistencia del sistema ante hipotéticos desarrollos negativos extremos", según explicó Economía.

El ejercicio está supervisado por un comité asesor o supervisor presidido por el secretario de Estado de Economía, Fernando Jiménez Latorre, en el que el subgobernador del Banco de España, el recién nombrado Fernando Restoy, actúa como vicepresidente. Em el comité hay representantes del Fondo Monetario Internacional, del Banco Central Europeo, la Comisión Europea, la Autoridad Bancaria Europea y de los bancos centrales de Francia y Holanda.

Los escenarios adversos que se toman como referencia están en línea con los utilizados por el FMI en la prueba de resistencia realizada en el marco del Programa de Evaluación del Sector Financiero (FSAP, por sus siglas en inglés) y consisten en tres años adicionales de recesión (2012, 2013 y 2014), "un escenario económico que ningún analista, por muy pesimista que sea, podría suscribir", según ha señalado Restoy. Los listones de solvencia se han fijado en el 9% de capital de máxima calidad en relación con los activos ponderados con riesgo y en el 6% para el escenario estresado.

El segundo escenario es el que sirve de referencia para fijar las necesidades de capital y equivale a una caída de la actividad del 6,5%. En él se contempla una caída del precio de la vivienda del 26,4%, lo que lleva a una caída del 50% al 60% desde el máximo. Para los terrenos y solares, la caída contemplada desde el punto máximo de la burbuja sería del 80% al 90%, según ha explicado Restoy, que ha subrayado la gran dureza del escenario contemplado, que también prevé una subida del paro hasta el 27,2% en 2014 y una caída del 51,3% de la Bolsa este año.

El primer ejercicio ha consistido en medir la incidencia de un hipotético deterioro de la situación económica sobre el conjunto de la cartera crediticia de las entidades, es decir, no solo de la cartera inmobiliaria, sino también de los créditos a empresas y a particulares. La base ha sido la información sobre los estados contables y regulatorios enviados por las entidades al Banco de España, así como cualquier otra disponible sobre las carteras crediticias de las entidades, su segmentación y calidad, pero los consultores han tenido encuentros también con los ejecutivos de las entidades para completar la información. La metodología de trabajo ha utilizado los modelos, estimaciones e hipótesis de las propias consultoras, que han realizado su trabajo sin relación entre sí, y han recibido unos dos millones de euros por su trabajo, según ha revelado Restoy, después de que el secretario de Estado de Economía declinase contestar a la pregunta alegando que no tenía esa información.

El segundo examen está en marcha

En paralelo, se han iniciado los trabajos de la segunda etapa del ejercicio de valoración, que es de mayor duración. Estos trabajos los están llevando a cabo las cuatro mayores firmas auditoras (Deloitte, PwC, Ernst & Young y KPMG), entre las que se distribuyen los 14 grupos bancarios, sin que ninguna de ellas pueda revisar entidades que haya auditado en los últimos ejercicios.

Este segundo ejercicio consiste en la realización de un análisis individualizado y detallado de las carteras crediticias de dichas entidades, en el que se valorarán, entre otras cuestiones, la clasificación y los niveles de provisión de sus carteras crediticias. Los resultados de estos trabajos deberán estar disponibles el próximo 31 de julio.El trabajo de estas auditoras se usará para construir un ejercicio más amplio y detallado (bottom-up o de abajo arriba) de los balances de las entidades. Se prevé que este análisis esté terminado en septiembre.

"El trabajo de las firmas de auditoría y la información más detallada sobre los riesgos en las carteras de los bancos será la base de una nueva ronda de pruebas de esfuerzo, que permitirá identificar las necesidades específicas de capital de cada una de las entidades. El resultado de esta evaluación individualizada se publicará a mediados de septiembre", explica Economía.

Así, el Banco de España analizará la información fruto de estos trabajos y comprobará y exigirá, en su caso, las correspondientes necesidades de capital y provisiones a las entidades que lo requieran. Tras ese anuncio, los bancos deberán presentar sus planes de recapitalización detallados en un breve plazo. Las entidades que no puedan asumirlos por sí solas podrán acceder al FROB con la condicionalidad requerida.

En función de si las entidades tienen o no capacidad de lograr ese dinero de fuentes privadas o si necesitan dinero público, España irá pidiendo la ayuda a Europa para cada entidad, que se canalizará a través del Fondo de Reestructuración Ordenada Bancaria (FROB). La aprobación del rescate europeo estará sujeta a condiciones estrictas para la propia entidad (despidos, ventas de activos, rebajas de sueldos, reestructuraciones); tendrá también una fuerte condicionalidad para el conjunto del sector financiero (con la exigencia de reformas en la supervisión, un nuevo cambio del modelo normativo de las cajas, entre otras cuestiones) y además España se verá obligada a cumplir con las recomendaciones de la Comisión Europea sobre política económica en virtud de los procedimientos de déficit excesivo. Eso supondrá, por ejemplo, que España estará obligada a subir el Impuesto sobre el Valor Añadido (IVA) para conseguir el rescate.

Entre las condiciones para el sector financiero, las entidades temen que se impongan límites no solo a las que necesitan ayuda, sino también a las sanas, tales como una ratio máxima de créditos en función de los depósitos, como ha ocurrido en otros países rescatados, como Portugal.

Fuente: El País

12:00

12:00

0 comentarios:

Publicar un comentario

Comente con respeto.